O Mercado Digital de Laticínios no México: Estratégias, Competição e Tendências

O mercado de laticínios no México evoluiu significativamente nas últimas décadas. Ele foi influenciado por mudanças nos hábitos de consumo, preocupação dos mexicanos com a saúde e avanços na tecnologia alimentar. O leite, historicamente o produto lácteo mais popular no país, experimentou uma ligeira queda na demanda. No entanto, outros produtos, como queijo, creme de leite e manteiga, ganharam destaque. Essa mudança nas preferências, juntamente com a dependência de importações para certos produtos lácteos, levou a indústria a se adaptar e diversificar para manter sua competitividade.

Apesar de ser um setor vital para a economia mexicana, com uma contribuição de 9% para o PIB da indústria alimentícia em 2021, a produção nacional enfrenta desafios contra a concorrência de produtos importados. Esses produtos geralmente têm preços mais acessíveis, levando os produtores locais a melhorar seus padrões de qualidade e explorar novas alternativas de valor agregado.

Com o aumento projetado na demanda por alguns produtos e a tendência para opções mais saudáveis e sustentáveis, o mercado digital de laticínios no México experimentou um crescimento significativo nos últimos anos, impulsionado pelo aumento do consumo digital e pelas melhorias nos sistemas de entrega e armazenamento de alimentos.

Neste artigo, exploraremos como as principais marcas —Lala, Alpura, Danone e Santa Clara— estão aproveitando o e-commerce para se posicionar nesse mercado, graças ao uso de estratégias de visibilidade digital, promoções e adaptação às diferentes áreas geográficas do país. A análise, realizada com dados extraídos de nossa plataforma de análise de mercado, revela não apenas o desempenho de cada marca, mas também as preferências do consumidor e as oportunidades de crescimento nesse mercado dinâmico.

Distribuição Geográfica de Produtos Lácteos e Presença em Loja

As estratégias das marcas variam dependendo das diferentes cadeias de supermercados e regiões Nielsen do país.

Em termos de supermercados:

- Walmart e Chedraui mantêm altos níveis de estoque, com 100% de disponibilidade em várias marcas durante o trimestre. Isso reflete a confiabilidade dessas lojas para garantir um fornecimento contínuo de produtos.

- Walmart também se destaca pela variedade de sortimentos de produtos que oferece. Seu sortimento médio no terceiro trimestre de 2024 foi de 787 produtos das 4 marcas analisadas. O próximo competidor, Bodega Aurrera, ficou em 651 produtos. Esses dados são cruciais para as marcas, pois a presença nas prateleiras digitais influencia diretamente as decisões de compra do consumidor.

- Ao contrário, os supermercados Sam’s e Soriana apresentam desafios para algumas marcas, o primeiro em termos de sortimento e o segundo em termos de proporção de estoque. O sortimento médio da Sam’s em termos de produtos lácteos dessas marcas é de 96 produtos, 8 vezes menor do que o sortimento médio do Walmart. Em relação à Soriana, nenhuma das marcas analisadas atingiu uma proporção média de estoque de 80%, o que sugere uma oportunidade de melhoria no gerenciamento de estoque nessa rede.

Por outro lado, analisamos a distribuição geográfica das marcas nas Áreas Nielsen do país. Alpura se destaca na maioria das áreas, especialmente no centro do México (área 4). A Lala se destaca nas áreas 1 e 2 (norte e nordeste do país), enquanto Santa Clara e Danone têm uma participação menor em termos de distribuição geográfica, focando em áreas específicas onde são mais competitivas.

Análise de Preços

O preço é outro elemento-chave na estratégia de cada marca. No estudo, onde analisamos o preço médio na loja por palavra-chave para esses produtos (por exemplo, “leite sem lactose” ou “iogurte natural”), observamos uma variabilidade de preços significativa entre categorias e marcas:

Creme de Leite

A Alpura oferece os cremes de leite mais caros, apesar de sua forte presença nos resultados de pesquisa do Top 10 e Top 50. Isso seria indicativo de que os consumidores estão dispostos a pagar mais por seus produtos nessa categoria.

Leite

Em termos de leite, as 3 marcas têm preços muito diferentes, apesar de estarem mais ou menos equilibradas em Share of Shelf. Essa disparidade de preços pode ser devido às marcas comercializando leite em uma grande variedade de formatos. Pode ser que em uma loja, produtos para uma determinada palavra-chave sejam vendidos em um formato mais caro (por exemplo, em um pacote de 6 tijolos) do que em outras lojas.

Queijo

Santa Clara vende alguns dos queijos mais caros, embora tenha uma oferta menor. Isso sugere uma estratégia focada em um público que está disposto a pagar mais por esses produtos específicos.

Iogurte

Apesar de sua dominância no Share of Shelf, a Danone não compete com os preços mais baixos no iogurte, mantendo um preço mais alto que o da Alpura, mas ligeiramente mais baixo que o da Lala.

Em termos de preços regionais, eles variam significativamente. Por exemplo, o leite sem lactose tende a ser mais caro no norte do país (área 2) e mais barato no sudeste (área 6). Por outro lado, o iogurte grego é mais caro no Bajío (área 3) e mais barato no centro do México (área 4). Essa variabilidade por área geográfica oferece oportunidades para as marcas ajustarem suas estratégias de preços e promoções de acordo com a competitividade do mercado local.

Estoque e Promoções: Estratégias e Diferenças

As quatro marcas mostram uma tendência de redução de promoções ao longo do trimestre, possivelmente para priorizar a rentabilidade em vez da aquisição de participação de mercado por meio de descontos. No entanto, a Lala se destaca por ter o maior número de promoções ativas, quase dobrando o esforço da Alpura nesse quesito. Essa abordagem agressiva para promoções pode explicar parte de seu sucesso no Share of Shelf e no sortimento disponível.

O gerenciamento de estoque também reflete algumas oportunidades. Embora Lala, Alpura e Danone mantenham a disponibilidade de estoque acima de 90% na maioria das lojas, a Santa Clara está enfrentando desafios nesse quesito, sugerindo áreas de melhoria para essa marca em termos de disponibilidade em certos varejistas-chave.

Competição no Mercado Digital de Laticínios

Na análise realizada, a Lala se destaca como a marca líder, tanto em variedade de produtos quanto em presença online. Ela não apenas supera seus concorrentes na maioria das categorias, mas também mantém um sortimento consistente em quase todas as cadeias de supermercados avaliadas. A Alpura, por outro lado, permanece uma forte concorrente, com uma oferta excepcional em leite e creme. Enquanto a Danone e a Santa Clara optam por uma estratégia de nicho.

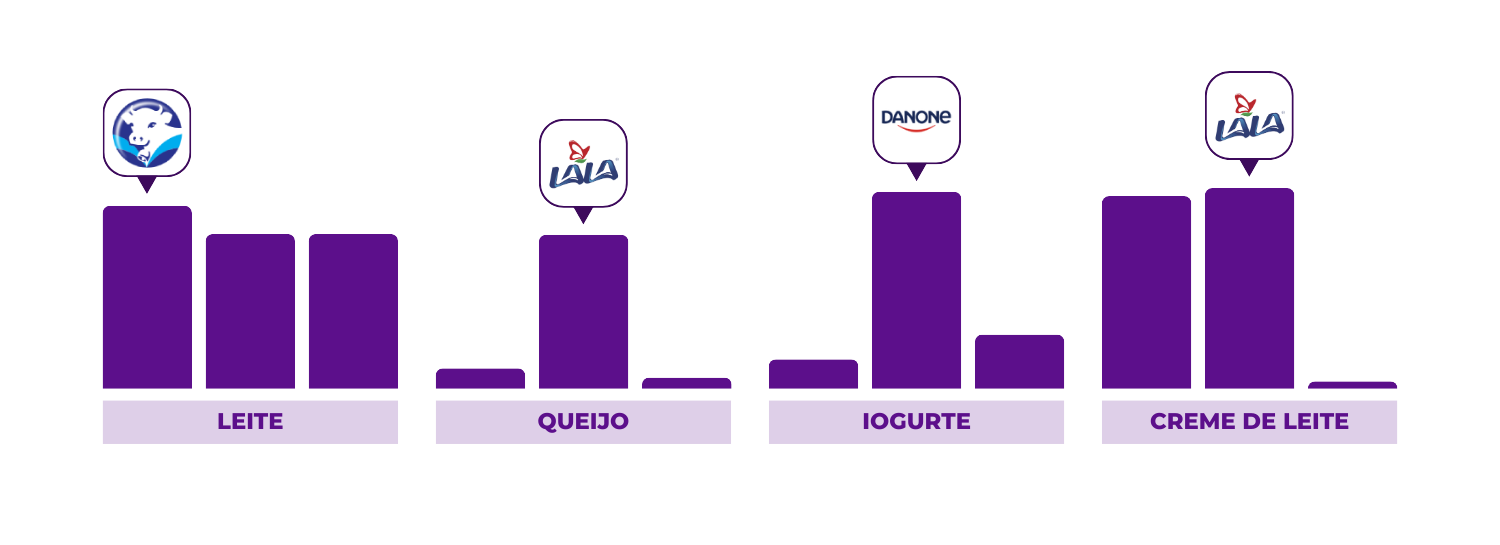

Para entender melhor essa competição, é muito útil analisar o Digital Share of Shelf para cada categoria separadamente.

Digital Share of Shelf por Categorias de Produtos Lácteos

No mercado digital, Share of Shelf reflete a proporção de visibilidade que uma marca tem nas prateleiras virtuais ou nos resultados de pesquisa de plataformas online. Esse indicador é fundamental para entender o quão acessíveis e atraentes os produtos são para os consumidores que buscam produtos lácteos online. De acordo com o estudo, cada uma das principais marcas adota estratégias diferentes com base em seus pontos fortes em categorias específicas:

Leite

Na categoria de leite, nossa análise revela que Lala e Alpura dominam em termos de visibilidade e frequência de aparição no Top 3 e Top 10 dos resultados de pesquisa, demonstrando uma forte competição nessa categoria fundamental. Por outro lado, a Santa Clara consegue se posicionar em nichos específicos, como leite UHT. Para essa palavra-chave, ela alcança bons níveis de visibilidade, embora sua presença geral seja menor que a da Lala e da Alpura.

Iogurte

Na categoria de iogurte, a Danone se destaca como a líder absoluta em Digital Share of Shelf. Ela supera seus concorrentes em todos os níveis (Top 3, Top 10 e Top 50) de forma consistente. Na verdade, o SoSD da Danone no Top 10 chega a mais de 50%, refletindo uma estratégia focada e eficaz nessa categoria. Lala e Alpura também estão presentes na categoria de iogurte, mas ficam para trás em comparação com a visibilidade da Danone. Essa posição dominante da Danone é um reflexo de sua especialização em produtos de iogurte, o que permite que ela se conecte com consumidores que buscam uma oferta ampla e variada nesse segmento.

Queijo

Na categoria de queijo, a Lala se posiciona como a marca dominante, especialmente nas subcategorias de queijo panela e queijo manchego. A Lala aparece de forma proeminente nos resultados de pesquisa do Top 3, o que sugere uma forte estratégia de visibilidade nesse segmento. Santa Clara e Alpura têm uma presença mais limitada no queijo. Isso ocorre principalmente porque a Alpura comercializa essa categoria sob uma submarca (Carranco), enquanto a Santa Clara tem um sortimento mais limitado em produtos de queijo, apenas com creme de queijo e ricota. No entanto, a Santa Clara consegue ganhar alguma participação na visibilidade na ricota, indicando um nicho de mercado que ela conseguiu penetrar com sucesso.

Creme de Leite

A categoria de creme de leite apresenta uma disputa acirrada entre Lala e Alpura, que competem em quase o mesmo nível em visibilidade digital. A Lala tem uma ligeira vantagem nos resultados de pesquisa do Top 3, enquanto a Alpura domina o Top 10 e o Top 50. Isso indica que a Alpura se posicionou como uma opção significativa no mercado de creme de leite, apesar de seus preços geralmente mais altos. A Santa Clara, por outro lado, aparece no Share of Shelf para essa categoria com uma porcentagem menor, destacando mais uma vez em nichos de mercado mais específicos.

Conclusões e Recomendações para o Mercado Digital de Laticínios no México

Nosso estudo sobre o mercado digital de laticínios no México fornece uma perspectiva clara sobre as estratégias das principais marcas e o comportamento do consumidor. Várias recomendações emergem dos resultados obtidos:

- Otimizar a presença em áreas e cadeias-chave: Para melhorar sua competitividade, marcas como a Santa Clara devem se concentrar em garantir maior disponibilidade de estoque em lojas com menos cobertura, como a Soriana, e aproveitar a alta cobertura do Walmart e do Chedraui para se consolidar nessas redes.

- Expandir a segmentação de produtos e promoções: A Lala demonstrou que uma estratégia promocional consistente pode fortalecer a visibilidade digital e o sortimento, enquanto a Alpura poderia aumentar seus esforços promocionais em categorias-chave como creme de leite para fortalecer sua posição.

- Estratégia de preços competitiva e diferenciada: Para continuar atraindo consumidores, é importante que cada marca adapte sua estratégia de preços. Por exemplo, a Alpura pode continuar a aproveitar sua oferta premium de creme de leite, enquanto a Danone poderia se beneficiar do ajuste do preço de seu iogurte para competir de forma mais agressiva nos segmentos mais acessíveis.

- Investimento em visibilidade e otimização de palavras-chave: Digital Share of Shelf, para palavras-chave estratégicas como “leite” ou “iogurte”, é uma métrica crucial que ajuda a melhorar a percepção da marca entre os consumidores. Lala e Danone lideram nessa área, mas outras marcas poderiam fortalecer sua presença por meio de estratégias de SEO e melhor otimização de palavras-chave em suas plataformas de e-commerce.

Em conclusão, o mercado digital de laticínios no México é altamente competitivo. Embora a Lala e a Alpura se destaquem na maioria das categorias, a Danone e a Santa Clara continuam a encontrar espaço para se diferenciar. Construir sobre os pontos fortes e melhorar em áreas-chave permitiria que cada marca reforçasse sua presença e capturasse uma parcela maior do mercado nos próximos trimestres.