El mercado digital de lácteos en México: Estrategias, competencia y tendencias

El mercado de productos lácteos en México ha evolucionado significativamente en las últimas décadas. Se ha visto influenciado por cambios en los hábitos de consumo, la preocupación de los mexicanos por su salud y los avances en tecnología alimentaria. La leche, históricamente el producto lácteo más popular en el país, ha experimentado una leve disminución en su demanda. Sin embargo, otros productos como el queso, la crema y la mantequilla han ganado protagonismo. Este cambio en las preferencias, sumado a la dependencia de importaciones de ciertos lácteos, ha hecho que la industria se adapte y diversifique para mantenerse competitiva.

A pesar de ser un sector vital para la economía mexicana, con una contribución del 9% al PIB de la industria alimentaria en 2021, la producción nacional enfrenta desafíos ante la competencia de productos importados. Estos productos suelen tener precios más accesibles, lo que impulsa a los productores locales a mejorar sus estándares de calidad y explorar nuevas alternativas de valor agregado.

Con el aumento proyectado en la demanda de algunos productos y la tendencia hacia opciones más saludables y sostenibles, el mercado digital de lácteos en México ha visto un crecimiento importante en los últimos años, impulsado por el incremento en el consumo digital y las mejoras en los sistemas de entrega y almacenamiento de alimentos perecederos.

En este artículo, exploraremos cómo las principales marcas —Lala, Alpura, Danone y Santa Clara— están aprovechando el comercio electrónico para posicionarse en este mercado. Gracias al uso de estrategias de visibilidad digital, promociones, y la adaptación a las distintas áreas geográficas del país. El análisis, realizado con datos extraídos de nuestra plataforma de análisis de mercado, permite entender no solo el desempeño de cada marca, sino también las preferencias de los consumidores y las oportunidades de crecimiento en este dinámico mercado.

Distribución geográfica de lácteos y presencia en tiendas

Las estrategias de las marcas varían según las diferentes cadenas de supermercados y regiones Nielsen del país.

En lo que respecta a los supermercados:

- Walmart y Chedraui mantienen un nivel de stock elevado, con un 100% de disponibilidad en varias marcas durante el trimestre. Esto refleja la confiabilidad de estas tiendas para asegurar una oferta continua de productos.

- Walmart, además, destaca por la variedad del surtido de productos que oferta. Su surtido medio en el tercer trimestre de 2024 fue de 787 productos de las 4 marcas analizadas. El siguiente competidor, Bodega Aurrera, se quedo en 651 productos. Este dato resulta crucial para las marcas, porque la presencia en estantes digitales influye de manera directa en las decisiones de compra de los consumidores.

- Por el contrario, los supermercados Sam’s y Soriana presentan desafíos para algunas marcas, el primero en surtido y el segundo en ratio de stock. El surtido medio de Sam’s en lo que respecta a productos lácteos de estas marcas es de 96 productos, 8 veces por debajo del surtido medio que presentaba Walmart. En cuanto a Soriana, ninguna de las marcas analizadas alcanzó el 80% de ratio de stock medio, lo que sugiere una oportunidad de mejora en la gestión de inventarios en esta cadena.

Por otro lado, hemos analizado la distribución geográfica de las marcas en las Áreas Nielsen del país. Alpura sobresale en la mayoría de áreas, especialmente en el centro del país (área 4). Lala destaca en las áreas 1 y 2 (norte y noreste del país), mientras que Santa Clara y Danone presentan una participación más reducida en términos de distribución geográfica, centrándose en zonas específicas donde son más competitivas.

Análisis de precios

El precio es otro elemento clave en la estrategia de cada marca. En el estudio, en el que hemos analizado el precio medio en tienda por palabra clave de estos productos (por ejemplo “leche deslactosada” o “yogurt natural”), se observa una variabilidad importante en precios entre categorías y marcas:

Cremas

Alpura ofrece las cremas de precio más elevado, pese a su fuerte presencia en los Top 10 y 50 de resultados de búsqueda. Esto sería indicativo de que los consumidores están dispuestos a pagar más por sus productos de esta categoría.

Leche

En lo que respecta a las leches, las 3 marcas tienen precios muy dispares, pese a encontrarse más o menos igualadas en Share of Shelf. Esta disparidad en precios puede deberse a que las marcas comercializan leche en una gran variedad de formatos. Podría ser que en una tienda se vendan productos de una palabra clave en un formato más caro (por ejemplo, en pack de 6 bricks) que en otras tiendas.

Queso

Santa Clara vende algunos de los quesos más caros, aunque tiene una menor oferta. Esto sugiere una estrategia enfocada en un público dispuesto a pagar más por estos productos específicos.

Yogures

A pesar de su dominancia en el Share of Shelf, Danone no compite con los precios más bajos en yogures, manteniendo un precio más elevado que Alpura pero ligeramente más bajo que Lala.

En lo relativo a los precios por regiones, estos varían significativamente. Por ejemplo, la leche deslactosada tiende a ser más cara en la zona norte del país (área 2) y más barata en la zona sureste (área 6). Por otro lado, el yogurt griego es más caro en el Bajío (área 3) y más barato en el centro del país (área 4). Esta variabilidad por áreas geográficas ofrece oportunidades a las marcas para ajustar sus estrategias de precios y promociones según la competitividad del mercado local.

Stock y promociones: estrategias y diferencias

Las cuatro marcas muestran una tendencia a reducir sus promociones a lo largo del trimestre, posiblemente para priorizar la rentabilidad sobre la captación de mercado a través de descuentos. Sin embargo, Lala destaca por tener el mayor número de promociones activas, doblando casi el esfuerzo de Alpura en este aspecto. Este enfoque agresivo en promociones podría explicar parte de su éxito en el Share of Shelf y en el surtido disponible.

El manejo de stock también refleja algunas oportunidades. Aunque Lala, Alpura y Danone mantienen una disponibilidad de stock superior al 90% en la mayoría de las tiendas, Santa Clara experimenta desafíos al respecto, lo que sugiere áreas de mejora para esta marca en cuanto a disponibilidad en ciertos retailers clave.

La competencia en el mercado digital de lácteos

En el análisis llevado a cabo, Lala se destaca como la marca líder, tanto en variedad de productos como en presencia en línea. No sólo supera a sus competidores en la mayoría de las categorías, sino que mantiene un surtido consistente en casi todas las cadenas de supermercados evaluadas. Alpura, por otro lado, se mantiene como fuerte competidora, con una oferta destacada en leche y crema. Mientras que Danone y Santa Clara optan por una estrategia de nicho.

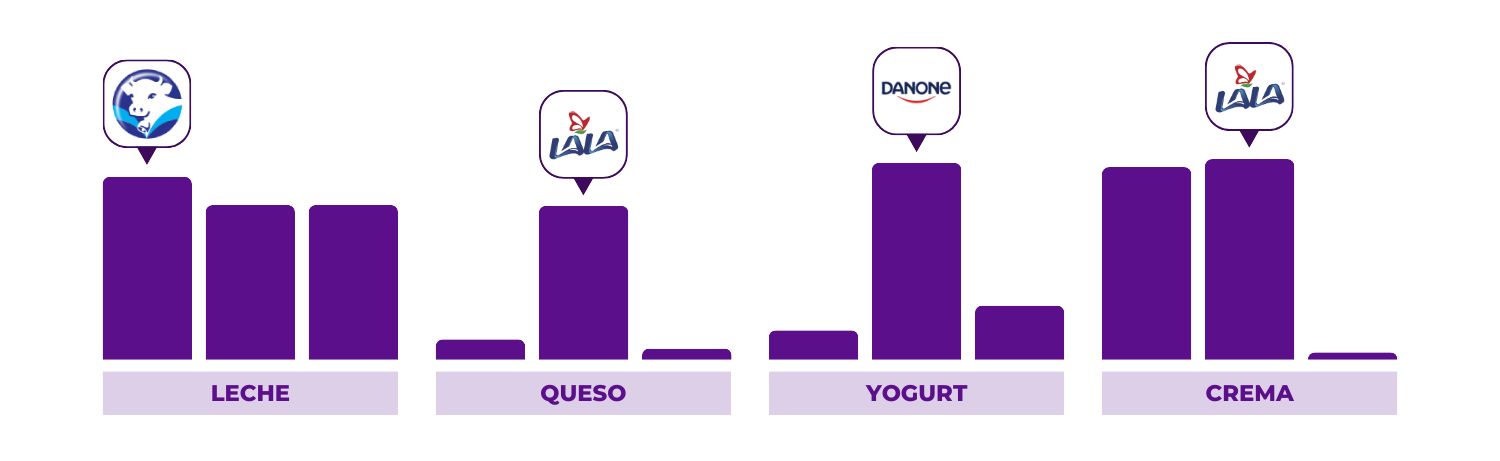

Para entender mejor esta competencia, resulta muy útil analizar el Share of Shelf Digital de cada categoría por separado.

Share of Shelf digital por categorías de productos lácteos

En el mercado digital, el Share of Shelf refleja la proporción de visibilidad que una marca tiene en los estantes virtuales o en los resultados de búsqueda de plataformas en línea. Este indicador es fundamental para entender cómo de accesibles y atractivos resultan los productos para los consumidores que buscan lácteos en línea. Según el estudio, cada una de las principales marcas adopta distintas estrategias en función de sus fortalezas en categorías específicas:

Leche

En la categoría de leche, nuestro análisis revela que Lala y Alpura dominan en términos de visibilidad y frecuencia de aparición en el Top 3 y Top 10 de los resultados de búsqueda, lo cual demuestra una fuerte competencia en esta categoría fundamental. Por otro lado, Santa Clara logra posicionarse en nichos específicos, como la leche UHT. En esta keyword consigue buenos niveles de visibilidad, aunque en general su presencia es menor que la de Lala y Alpura.

Yogurt

En la categoría de yogurt, Danone se presenta como el líder absoluto del Share of Shelf en los estantes digitales. Supera a sus competidores en todos los niveles (Top 3, Top 10 y Top 50) de manera consistente. De hecho, el SoSD de Danone en el Top 10 alcanza más del 50%, lo que refleja una estrategia enfocada y efectiva en esta categoría. Lala y Alpura también tienen presencia en la categoría de yogures, pero quedan rezagadas en comparación con la visibilidad de Danone. Esta posición dominante de Danone es un reflejo de su especialización en productos de yogurt, lo que le permite conectar con consumidores que buscan una oferta amplia y variada en este segmento.

Queso

En la categoría de queso, Lala se posiciona como la marca dominante, especialmente en las subcategorías de queso panela y queso manchego. Lala aparece con una frecuencia destacada en el Top 3 de resultados de búsqueda, lo cual sugiere una estrategia fuerte de visibilidad en este segmento. Santa Clara y Alpura tienen una presencia más limitada en quesos. Principalmente se debe a que Alpura comercializa esta categoría bajo una sub-marca (Carranco), mientras que Santa Clara cuenta con un surtido más limitado en productos de queso, solo con queso crema y queso cottage. Sin embargo, Santa Clara logra ganar cierta cuota de visibilidad en el queso cottage, lo que indica un nicho de mercado al que ha logrado acceder con éxito.

Crema

La categoría de crema presenta una competencia cerrada entre Lala y Alpura, que compiten casi al mismo nivel en visibilidad digital. Lala obtiene una ligera ventaja en el Top 3 de los resultados de búsqueda, mientras que Alpura domina el Top 10 y el Top 50. Esto indica que Alpura se ha posicionado como una opción importante en el mercado de cremas a pesar de sus precios generalmente más altos. Santa Clara, por su parte, aparece en el Share of Shelf de esta categoría con un porcentaje menor, destacando una vez más en nichos de mercado más específicos.

Conclusiones y recomendaciones para el mercado digital de lácteos en México

Nuestro estudio sobre el mercado digital de lácteos en México ofrece una perspectiva clara sobre las estrategias de las principales marcas y el comportamiento de los consumidores. Con los resultados obtenidos, surgen varias recomendaciones:

- Optimizar la presencia en áreas y cadenas clave: Para mejorar su competitividad, marcas como Santa Clara deberían enfocarse en asegurar una mayor disponibilidad de stock en tiendas con menor cobertura, como Soriana, y aprovechar la alta cobertura de Walmart y Chedraui para consolidarse en esas cadenas.

- Ampliar la segmentación de productos y promociones: Lala ha demostrado que una estrategia de promoción constante puede reforzar la visibilidad y el surtido digital, mientras que Alpura podría incrementar sus esfuerzos promocionales en categorías clave como crema para fortalecer su posición.

- Estrategia de precios competitivos y diferenciados: Para seguir captando a los consumidores, es importante que cada marca adapte su estrategia de precios. Por ejemplo, Alpura puede continuar aprovechando su oferta de cremas premium, mientras que Danone podría beneficiarse de ajustar su precio de yogures para competir más agresivamente en los segmentos más asequibles.

- Inversión en visibilidad y optimización de palabras clave: El Share of Shelf digital, en palabras clave estratégicas como «leche» o «yogurt», es una métrica crucial que ayuda a mejorar la percepción de marca en los consumidores. Lala y Danone lideran en este aspecto, pero otras marcas podrían reforzar su presencia mediante estrategias SEO y una mejor optimización de keywords en sus plataformas de e-commerce.

En conclusión, el mercado digital de lácteos en México es altamente competitivo. Aunque Lala y Alpura destacan en la mayoría de las categorías, Danone y Santa Clara siguen encontrando espacios para diferenciarse. Aprovechar los puntos fuertes y mejorar en las áreas clave permitiría a cada marca fortalecer su presencia y capturar una mayor porción del mercado en los próximos trimestres.